در راستای پیادهسازی قانون پایانههای فروشگاهی و سامانه مودیان مالیاتی و همچنین جمعآوری صورتحسابهای الکترونیکی مؤدیان، ایجاد وحدت رویه در صورتحسابهای الکترونیکی صادره و کاهش موارد خطا، در این مقاله بهصورت خلاصه به بررسی احکام، کلیات قانون پایانههای فروشگاهی و سامانه مؤدیان و و پیادهسازی این قانون میپردازیم.

پایانههای فروشگاهی و سامانه مؤدیان، صورتحساب الکترونیکی و حافظه مالیاتی، همگی از جدیدترین و مهمترین موضوعات فضای مالیاتی در ایران هستند.

چه حسابدار باشید یا کارفرما، مدیر عامل باشید یا صاحب کسبوکار یا حتی اگر علاقهمند به قوانین و مقررات مالیاتی باشید، حتماً باید اطلاعات خود را در خصوص این قوانین بهروزرسانی کنید.

موضوع استفاده از پایانههای فروشگاهی اولین بار در سال ۱۳۸۲ در قانون نظام صنفی پیشبینی شد و پس از آن بارها در قوانین و مقررات مختلف در خصوص استفاده از پایانههای فروش صحبت شد تا نهایتاً در تاریخ ۲۱ مهر ماه ۱۳۹۸ قانون پایانههای فروشگاهی به تصویب مجلس رسید.

جهت دیدن پاسخ های مربوط به سامانه مودیان مالیاتی و یا پرسیدن سوالات خود در این مورد به سایت شبکه دانش مالی هلو مراجعه کنید.

سوالات مربوط به سامانه مودیان مالیاتی

فرایند قانون پایانههای فروشگاهی و سامانه مؤدیان

فرایندهای قانون بهطور خلاصه شامل موارد زیر است:

- صدور صورتحساب الکترونیکی توسط اشخاص مشمول بر اساس معیارها و استانداردهای اعلامی سازمان امور مالیاتی کشور

- ارسال صورتحساب بر اساس دستورالعملها و شیوهنامههای مربوطه به سازمان امور مالیاتی کشور

- درج صورتحساب در کارپوشه اشخاص (فروشنده/ خریدار/ مصرفکننده نهایی)

- محاسبه مالیات بر ارزش افزوده

تاثیر قانون در فرایند مالیات

صدور صورتحساب الکترونیکی توسط فروشنده و قابلیت تایید و رد آن صورتحساب توسط خریدار با توجه به:

- داشتن یا نداشتن مبلغ خرید

- داشتن یا نداشتن مالیات و عوارض خرید

سامانه مؤدیان

- سامانهای تحت مدیریت سازمان امور مالیاتی کشور است که در آن برای هر مؤدی کارپوشهای اختصاص داده شده است.

- تبادل اطلاعات میان مؤدیان و سازمان از طریق این کارپوشه انجام میشود.

- این سامانه مرجع نهایی ثبت، صدور و استعلام صورتحساب الکترونیکی است.

کارپوشه فعال و غیر فعال

فعالبودن کارپوشه در سامانه مودیان مالیاتی به این معنی است که او از نظر سازمان، شرایط لازم برای دریافت مالیات و عوارض از خریداران را دارد.

در صورتی که مؤدی شرایط لازم برای دریافت مالیات و عوارض را از دست بدهد، سازمان موظف است بلافاصله کارپوشه وی را در سامانه مؤدیان غیر فعال کند. همچنین بانک مرکزی موظف است ترتیبی اتخاذ کند که به محض غیر فعالشدن کارپوشه مؤدی در سامانه مؤدیان، کلیه دستگاههای پایانه فروشگاهی مرتبط با آن، غیر فعال شوند.

اشخاص مشمول قانون پایانه فروشگاهی و سامانه مؤدیان

- کلیه صاحبان مشاغل (صنفی و غیر صنفی)

- اشخاص حقوقی

وظایف اشخاص مشمول

- ثبت نام و عضویت در سامانه مؤدیان

- صدور صورتحساب الکترونیکی

- اعلام شماره حساب و شناسه یکتای دستگاه کارتخوان بانکی یا درگاه پرداخت الکترونیکی

- اعلام بروز حادثه یا نقص فنی و عدم امکان صدور صورتحساب

- اعلام مراتب تعطیلی یا انحلال واحد کسبوکار (از طریق کارپوشه)

- اعلام تغییر شغل، محل فعالیت، تغییر مالکیت یا اجاره واحد کسبوکار (از طریق کارپوشه)

پایانه فروشگاهی

- رایانه، دستگاه کارتخوان بانکی، درگاه پرداخت الکترونیکی یا هر وسیله دیگری

- قابلیت اتصال به شبکه پرداخت رسمی کشور و سامانه مؤدیان

- قابلیت صدور صورتحساب الکترونیکی

حافظه مالیاتی

- نوعی حافظه الکترونیک به شکل نرمافزاری یا سختافزاری برای ثبت و نگهداری اطلاعات مندرج در صورتحسابهای الکترونیکی و انتقال به سامانه مؤدیان است.

- حافظه مالیاتی دارای شناسه یکتا است.

صورتحساب الکترونیکی

- ذخیره اطلاعات مندرج در صورتحساب در حافظه مالیاتی

- دارای شماره منحصر به فرد مالیاتی به ازای هر صورتحساب (22 کاراکتر)

- مشخصات و اقلام اطلاعاتی صورتحساب الکترونیکی، توسط سازمان و متناسب با نوع کسبوکار تعیین و اعلام میشود.

- رسید یا گزارش الکترونیکی دستگاه کارتخوان یا درگاه پرداخت الکترونیکی حکم صورتحساب الکترونیکی

انواع صورتحساب الکترونیکی

پس از تصویب قانون پایانههای فروشگاهی و سامانه مؤدیان، انواع صورتحساب در سامانه مودیان مالیاتی به دو نوع صورتحساب الکترونیکی و صورتحساب کاغذی تقسیم میشود.

صورتحساب الکترونیکی نوع اول (صورتحساب الکترونیکی با اطلاعات کامل)

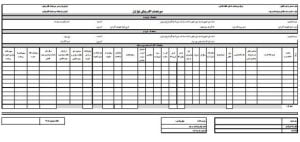

شامل نوع فروش (از جمله: بورس کالا/ بورس انرژی/ سامانه تدارکات الکترونیکی دولت/ حقالعمل کاری/ پیمانکاری داخلی، صادراتی و نظیر آن/ انواع معاملات طلا، جواهر و پلاتین/ قبوض خدماتی/ بلیط هواپیما/ بارنامه)، نوع خریدار (مصرفکننده نهایی حقیقی یا فعال اقتصادی)، تاریخ و زمان صدور (ساعت، دقیقه و ثانیه) و حداقل در برگیرنده اطلاعات هویتی (شماره اقتصادی/ شناسه یا کدملی یا شناسه فراگیر اتباع خارجی/ نشانی کامل و شماره پستی/ شماره شعبه/ برای هر دو شخص فروشنده و خریدار) و مشخصات کالا/ خدمات ارائه شده (شناسه کالا یا خدمت/ شرح کالا یا خدمت/ واحد سنجش/ مقدار یا تعداد/ مبلغ واحد (فی)/ مبلغ کل/ تخفیفات/ مالیات بر ارزش افزوده/ شرح سایر عوارض/ مبلغ سایر عوارض آن/ مقدار پرداخت نقدی و مقدار نسیه آن برحسب مورد) است.

صورتحساب الکترونیکی نوع دوم

صورتحسابی با اطلاعات کامل فروشنده و اطلاعات کامل کالا/ خدمت و بدون اطلاعات خریدار است. این صورتحسابهای الکترونیکی، نقدی تلقی شده و بابت آن، اعتبار مالیاتی برای خریدار قابل احتساب نیست.

صورتحساب الکترونیکی نوع سوم

این نوع از صورتحسابهای الکترونیکی، همان رسید پرداخت وجه صادره از دستگاه کارتخوان بانکی یا درگاه الکترونیکی پرداخت که برحسب مقررات اعلامی سازمان امور مالیاتی کشور، بهعنوان پایانه فروشگاهی فروشنده (مؤدی) پذیرفته میشوند، هستند. در این نوع از صورتحسابهای الکترونیکی صرفاً مبلغ پرداختی و شماره سوییچ پرداخت، شماره پذیرنده فروشگاهی، شماره پایانه، شماره پیگیری، تاریخ و زمان پرداخت و حداقل مشخصات فروشنده وجود داشته و از بابت آن اعتبار مالیاتی برای خریدار قابل احتساب نیست.

صورتحساب غیر الکترونیکی (کاغذی)

این نوع صورتحساب برای اشخاصی که برحسب مقررات قانونی امکان صدور صورتحساب غیرالکترونیکی را دارند موضوعیت داشته و اقلام اطلاعاتی آن شامل کلیه اقلام صورتحساب الکترونیکی است به استثنای اقلام اطلاعاتی که از طریق سامانه مؤدیان نظیر شماره منحصربهفرد مالیاتی بهصورتحساب اضافه میشود.

نحوه صدور صورتحساب الکترونیکی و روند محاسبات مالیات و عوارض ارزش افزوده

فرايند صدور صورتحساب الکترونیکی از طریق سامانه مؤدیان دارای مراحل مختلف زیر است:

- در زمان فروش، صدور صورتحساب الکترونیکی توسط فروشنده و درج در کارپوشه فروشنده انجام میشود.

- در زمان خرید، صورتحساب الکترونیکی در کار پوشه خریدار توسط سازمان و از طریق سامانه مؤدیان بهطور خودکار درج میشود.

- محاسبه مالیات و عوارض ارزش افزوده فروش در زمان صدور و درج در کارپوشه فروشنده انجام میشود.

- محاسبه مالیات و عوارض ارزش افزوده خرید در صورت تایید صورتحساب درجشده در کارپوشه توسط خریدار انجام میشود.

- اطلاعات خرید و فروش برای تهیه اظهارنامه مالیاتی ثبت میشود.

ویژگیهای پایانههای فروشگاه، حافظه مالیاتی و ارسالکننده

ویژگیهای مرتبط به تولید صورتحساب

- امکان تولید شماره مالیاتی

- امکان نمایش و ارائه صورتحساب (بهصورت چاپی یا فایل الکترونیکی)

- امکان انجام محاسبات مربوط به حد مجاز فروش

- امکان اتصال و دریافت اطلاعات پرداخت الکترونیکی صورتحساب

- تولید، صدور و ارسال صورتحساب الکترونیکی

- امکان بهرهگیری از اطلاعات سرور

- امکان بهرهگیری از اطلاعات حافظه مالیاتی

- امکان بهرهگیری از شناسه کالا/ خدمت و نرخ مالیاتی

ویژگیهای مرتبط با ارسالکننده صورتحساب

- امکان اتصال به سامانه مؤدیان

- امکان فراخوانی اطلاعات سرور سازمان

- تامین شاخصهای امنیتی مورد نیاز سامانه مؤدیان

- امکان استعلام اطلاعات حافظه مالیاتی

- امکان فراخوانی شناسه کالا/ خدمت و نرخ مالیاتی

- امکان استعلام وضعیت صورتحسابهای ارسالی

- امکان استعلام شماره اقتصادی

اتصال رایگان نرمافزار هلو APEX به سامانه مودیان مالیاتی

شرکت معتمد ارائهکننده خدمات مالیاتی چیست؟

شرکت معتمد ارائهکننده خدمات مالیاتی متشکل از اشخاص حقوقی دارای پروانه است که برحسب ضوابط و دستورالعملهای ابلاغی سازمان، نسبت به ارائه مشاوره و آموزشهای لازم به مؤدیان، نصب و پشتیبانی تجهیزات موردنیاز برای ارائه خدمات مالیاتی از قبیل خدمات مربوط به صدور صورتحساب الکترونیکی و سایر امور غیر حاکمیتی با سازمان همکاری میکنند.

خدمات شرکتهای معتمد صادرکننده صورتحساب الکترونیکی

- ثبت دقیق صورتحساب در سامانه مؤدیان

- اطمینان از انجام تکالیف قانونی توسط مؤدیان

- ارائه آموزش و مشاورههای فنی و غیر مالیاتی به مؤدیان

- پشتیبانی و استانداردسازی تجهیزات مورد استفاده مؤدیان

- دریافت استعلامهای مورد نیاز از جمله گزارشهای الکترونیکی پرداخت

تغییرات مهم ناشی از اجرای قانون پایانههای فروشگاهی و سامانه مؤدیان

۱ – ممنوعیت مراجعه به مؤدیان مالیاتی و درخواست اسناد و مدارک برای رسیدگی مالیاتی:

طبق ماده ۴ قانون پایانههای فروشگاهی و سامانه مؤدیان اصل بر صحت اطلاعات ثبت شده مؤدی در سامانه مؤدیان است، مگر خلاف آن اثبات شود. در نتیجه مأموران مالیاتی، به جز در مواردی که مؤدی از ثبت نام در سامانه مؤدیان امتناع کرده یا به ترتیبی که در ماده 9 ذکر شده (عدم صدور صورتحساب الکترونیکی، کتمان فعالیت یا درآمد، کماظهاری یا بیشاظهاری در مقدار و قیمت اقلام صورتحساب) اثبات شود که در ثبت اطلاعات خود در سامانه مؤدیان تخلف کرده است، حق مراجعه به محل فعالیت مؤدی و مطالبه دفاتر، اسناد و مدارک وی و رسیدگی به آنها را ندارند که این به معنای پذیرش کلیه اظهارات و اطلاعات ثبتشده در سامانه مؤدیان است.

همچنین مؤدیانی که از ثبت نام در سامانه مؤدیان خودداری میکنند و نیز خردهفروشیها و واحدهای صنفی که مستقیماً با مصرفکننده نهایی ارتباط دارند، در صورتی که از پایانه فروشگاهی استفاده نکنند، مشمول امتیاز مذکور در ماده ۴ این قانون نیستند.

۲ – عدم نیاز به ارسال اظهارنامه مالیات بر ارزش افزوده:

در قانون پایانههای فروشگاهی و سامانه مؤدیان فرایند مخصوصی برای صدور صورتحساب توسط فروشنده و تایید آن توسط خریدار پیشبینی شده است.

به همین خاطر در صورتی که مؤدیان طبق این مراحل اقدام به صدور صورتحساب اقدام کنند، تمام اطلاعات خرید و فروش آنها و همچنین مالیات بر ارزش افزوده دریافتیها و پرداختیهای آنها در طول فصل در سامانه مؤدیان ثبت و محاسبه میشود و دیگر نیازی به ارسال اظهارنامه مالیات بر ارزش افزوده نیست.

فرایند کلی ثبت معاملات و محاسبه مالیات بر ارزش افزوده در سامانه مؤدیان بهصورت زیر است:

الف) صورتحساب الکترونیکی توسط فروشنده از طریق سامانه مؤدیان صادر میشود. در مورد مؤدیانی که مستقیماً با مصرفکننده نهایی در ارتباطند، عملیات ثبت فروش و صدور صورتحساب الکترونیکی، توسط پایانه فروشگاهی انجام میشود.

ب) در صورتی که خریدار، مصرفکننده نهایی نبوده و خود عضو سامانه مؤدیان باشد، صورتحساب الکترونیکی صادرشده توسط فروشنده، بهصورت خودکار به کارپوشه وی در سامانه مؤدیان منتقل میشود و بهعنوان اعتبار مالیاتی برای او منظور میشود.

مؤدیان مالیاتی مکلفند ظرف مدت سی روز از تاریخ درج صورتحساب الکترونیکی در کارپوشه مؤدیان نسبت به اعلام پذیرش یا عدم پذیرش این صورتحسابها اقدام کنند. عدم اظهارنظر ظرف مدت مذکور به منزله تأیید صورتحساب مربوطه است.

پ) در پایان هر دوره سه ماهه، بدهی مالیات بر ارزش افزوده مؤدی که عبارت است از مابهالتفاوت مالیات فروش و مالیات خرید (اعتبار مالیاتی) وی در طول دوره، طبق مقررات توسط سامانه محاسبه میشود. در صورتی که مالیات فروش مؤدی بیشتر از مالیات خرید (اعتبار مالیاتی) وی باشد، مؤدی موظف است مابهالتفاوت را به ترتیبی که سازمان مقرر میکند، به حساب سازمان واریز کند. متقابلاً در صورتی که مالیات فروش مؤدی کمتر از مالیات خرید (اعتبار مالیاتی) وی باشد، سازمان موظف است با رعایت ترتیبات قانونی مربوطه مابهالتفاوت را به مؤدی مسترد کند.

ت) پس از اتمام مواعید مقرر در ماده 3 این قانون، مأموران مالیاتی جز در مواردی که در این قانون اجازه داده شده، نباید در تشخیص بدهی مالیات بر ارزش افزوده اشخاص مشمول دخالت کنند.

ث) به منظور تکمیل اطلاعات سازمان در مورد مؤدیانی که عضو سامانه مؤدیان نبوده یا بدون صدور صورتحساب الکترونیکی اقدام به فروش میکنند، سامانه مؤدیان باید به گونهای طراحی شود که مؤدی بتواند آن دسته از خریدهای خود را که فروشنده برای آنها صورتحساب الکترونیکی صادر نکرده است، به سازمان اطلاع دهد.

۳ – محدودیت در صدور صورتحساب الکترونیکی:

ماده ۶: جمع صورتحسابهای الکترونیکی صادره توسط هر مؤدی در هر دوره مالیاتی نمیتواند بیشتر از سه برابر فروش اظهارشده وی در دوره مشابه سال قبل، که مالیات آن به سازمان پرداخت شده یا ترتیب پرداخت آن داده شده است، باشد. جمع صورتحسابهای الکترونیکی صادرشده در هر دوره مالیاتی برای واحدهای جدیدالتأسیس یا واحدهای فاقد سابقه مالیاتی نمیتواند بیش از سه برابر معافیت سالانه موضوع ماده 101 قانون مالیاتهای مستقیم باشد. صدور صورتحساب الکترونیکی بیش از حد مجاز مقرر در این ماده برای کلیه مؤدیان منوط به پرداخت مالیات بر ارزش افزوده متعلقه یا تعیین ترتیب پرداخت بدهی مالیاتی یا ارائه تضامین کافی خواهد بود، در غیر این صورت بهصورتحساب الکترونیکی صادرشده اعتبار مالیاتی تعلق نمیگیرد. آییننامه اجرائی این ماده ظرف مدت شش ماه از لازمالاجراء شدن این قانون توسط سازمان تهیه میشود و به تصویب وزیر امور اقتصادی و دارایی میرسد. آییننامه مذکور باید به گونهای تنظیم شود که راهاندازی کسبوکارهای جدید و فعالیت بنگاههای اقتصادی با مشکل مواجه نشده و در عین حال، مانع شکلگیری مؤدیان صوری در نظام مالیاتی کشور شود.

۴ – عدم نیاز به ارسال گزارش معاملات فصلی:

طبق ماده ۷ قانون پایانههای فروشگاهی و سامانه مؤدیان در صورتی که مؤدیان صورتحسابهای خود را بهصورت الکترونیکی و از طریق سامانه مؤدیان صادر کنند دیگر نیازی به درج اطلاعات صورتحسابها در سامانه گزارش معاملات فصلی نیست.

در نتیجه این موضوع در حال حاضر صرفا مشمول مؤدیانی است که عضو سامانه مؤدیان شدهاند.

در ماده ۷ قانون مذکور آورده است:

«صورتحسابهای الکترونیکی ثبتشده در سامانه مؤدیان به منزله ثبت آنها در سامانه فهرست معاملات موضوع ماده 169 قانون مالیاتهای مستقیم است و فروشنده و خریدار تکلیف اضافی در این مورد نخواهند داشت.»

۵ – شرط دریافت هرگونه مجوز و پروانه کاری، ثبت اطلاعات در سامانه مؤدیان است:

طبق احکام صادره در قانون پایانههای فروشگاهی و سامانه مؤدیان مراجع صدور و تمدید مجوز و پروانههای کسبوکار مکلفند فرایند مربوط به صدور، تجدید، تمدید، اصلاح یا ابطال پروانه کسبوکار، کارت بازرگانی و مجوز فعالیتهای اقتصادی را به گونهای اصلاح کنند که هرگونه شروع فعالیت اقتصادی جدید، تغییر نوع فعالیت، تغییر مالک یا مالکان، تغییر مکان و سایر تغییرات مرتبط با کسبوکار اشخاص، بدون ثبت یا اصلاح اطلاعات مربوط در سامانه مؤدیان امکانپذیر نباشد. تشخیص مراجع ذیربط با رعایت قوانین و مقررات مربوطه در هر مورد، برعهده کارگروه راهبری سامانه مؤدیان است.

۶ – عدم رسیدگی به اظهارنامه مالیاتی مؤدیان:

در صورتی که مؤدیان مالیاتی به کلیه تکالیف و وظایف خود در قانون پایانهها عمل کنند و تخلفات مذکور در این ماده را مرتکب نشوند، سازمان مالیاتی میتواند اطلاعات مندرج در سامانههای مالیاتی را با اطلاعات ابرازشده توسط مؤدی مطابقت دهد و در صورت عدم وجود مغایرت مکلف است اظهارنامه مالیاتی مؤدی را بدون رسیدگی قبول کرده و مبنای محاسبه مالیات قرار دهد.

قانون پایانههای فروشگاهی در خصوص این موضوع اظهار میکند:

سازمان مکلف است اظهارنامههای مالیات بر عملکرد آن دسته از اشخاص مشمول را که تمامی مقررات این قانون را رعایت کردهاند و آن را بر مبنای اطلاعات مندرج در سامانه مؤدیان تنظیم و در مهلت مقرر ارائه کردهاند از طریق انطباق با اطلاعات موجود در پایگاه داده سازمان راستیآزمایی کرده و در صورت عدم مغایرت با اطلاعات پایگاه مذکور، اظهارنامه تسلیمی را بدون رسیدگی قبول کند.

به منظور حصول اطمینان از صحت اسناد اظهارشده در سامانه مؤدیان، سازمان مجاز است حداکثر دو و نیم درصد (5/2 %) مؤدیان مشمول قانون مالیاتهای مستقیم و قانون مالیات بر ارزش افزوده را که عضو سامانه مؤدیان هستند، بهصورت تصادفی (به قید قرعه) انتخاب کرده و دفاتر آنان را مطالبه یا برای مشاهده دفاتر و اسناد، به محل کار آنان مراجعه کند. دستورالعمل این تبصره ظرف مدت شش ماه از تاریخ لازمالاجراء شدن این قانون به تأیید وزیر امور اقتصادی و دارایی میرسد. محدودیت مذکور در این تبصره نسبت به مؤدیانی که عضو سامانه مؤدیان نیستند، وجود ندارد.

مؤدیان میتوانند اظهارنامه مربوط به مالیات عملکرد خود را از طریق سامانه مؤدیان ارائه کنند. سازمان موظف است ترتیبی اتخاذ کند که اطلاعات مربوط به خرید و فروش مؤدی عیناً به اظهارنامه مالیات بر عملکرد وی منتقل شود و مؤدی تنها موظف به ثبت سایر اقلام اطلاعاتی مورد نیاز برای محاسبه مالیات عملکرد نظیر حقوق و دستمزد، اجاره و استهلاکات بر اساس مقررات مربوط و ضوابطی است که سازمان تعیین میکند.

همچنین طبق بند «ت» ماده ۵ قانون پایانههای فروشگاهی و سامانه مؤدیان: «مأموران مالیاتی جز در مواردی که در این قانون اجازه داده شده، نباید در تشخیص بدهی مالیات بر ارزش افزوده اشخاص مشمول دخالت کنند.»

۷ – عدم ارائه دفاتر و اسناد و مدارک:

یکی دیگر از مهمترین تغییرات ناشی از اجرای کامل قانون پایانههای فروشگاهی و سامانه مؤدیان این است که با رعایت برخی شروط، دیگر نیازی به ارائه دفاتر و اسناد و مدارک حسابداری وجود ندارد.

شروط این موضوع عبارت است از:

۱ – رعایت کلیه تکالیف مندرج در قانون پایانههای فروشگاهی

۲ – استفاده از نرمافزارهای حسابداری مورد تایید سازمان مالیاتی

در قانون پایانهها در خصوص این موضوع آمده است:

سازمان مالیاتی مکلف است آن دسته از اشخاص مشمولی که تمامی تکالیف مقرر در این قانون را رعایت کرده و از نرمافزارهای حسابداری مورد تأیید کارگروه راهبری سامانه مؤدیان استفاده میکنند، از ارائه دفاتر یا اسناد و مدارک موضوع قوانین مالیاتهای مستقیم و مالیات بر ارزش افزوده مستثنی کند.

جرائم قانون پایانههای فروشگاهی و سامانه مؤدیان

جرائم مربوط به قانون پایانههای فروشگاهی به شرح ذیل است:

- عدم عضویت در سامانه مؤدیان، عدم استفاده از پایانههای فروشگاهی، عدم استفاده از حافظه مالیاتی، استفاده از حافظه مالیاتی متعلق به سایر مؤدیان یا واگذاری حافظه مالیاتی خود به دیگران، معادل 10 درصد مبلغ مجموع مبلغ فروش انجامشده یا بیست میلیون ریال (20000000 ریال) هر یک که بیشتر باشد و محرومیت از اعمال معافیتهای مالیاتی، نرخ صفر و مشوقهای موضوع قانون مالیات مستقیم در همان سال مالی است.

- عدم صدور صورتحساب الکترونیکی، معادل 10 درصد مجموع مبلغ فروش انجامشده بدون صدور صورتحساب الکترونیکی یا بیست میلیون ریال (20000000 ریال)، هر یک که بیشتر باشد.

- عدم تحویل صورتحساب چاپی به خریدار، حذف یا مخدوش کردن صورتحساب، معادل دو درصد مبلغ صورتحسابهای مذکور یا معادل یا بیست میلیون ریال (20000000 ریال)، هر یک که بیشتر باشد.

- عدم اعلام شماره حساب یا حسابهای بانکی واحد اقتصادی که گردش مالی واحد از طریق آن انجام میشود، معادل 10 درصد مجموع مبلغ فروش انجامشده بدون صدور صورتحساب الکترونیکی یا بیست میلیون ریال (20000000 ریال) و محرومیت از اعمال معافیتهای مالیاتی، نرخ صفر و مشوقهای موضوع قانون مالیات مستقیم در همان سال مالی است.

- عدم رعایت احکام موجب تعطیلی یا مسدودی کسبوکار و پرداخت مالیات و جریمهها خواهد شد.

- تداوم تخلف منجر به ابطال مجوز فعالیت واحد خواهد شد.

وظایف مرکز تنظیم مقررات

- نظارت بر شرکتهای معتمد ارائهکننده خدمات مالیاتی

- تنظیم مقررات نظام پایانههای فروشگاه و سامانه مؤدیان

- تعیین استانداردها، مشخصات فنی و شاخص توسع نظام شبکه پایانههای فروشگاهی

- خدمات شرکتهای معتمد

- صدور صورتحساب الکترونیکی

- ثبت دقیق صورتحساب در سامانه مؤدیان

- اطمینان از انجام تکالیف قانونی توسط مؤدیان

- ارائه اموزش و مشاورههای فنی و غیر مالیاتی به مؤدیان

- پشتیبانی و استانداردسازی تجهیزات مورد استفاده مؤدیان

- دریافت استعلامهای مورد نیاز از جمله گزارشهای الکترونیکی پرداخت